[ad_1]

Schließlich haben Anleger einen guten Grund, warum der US-Aktienmarkt in diesem Monat unter überdurchschnittlicher Volatilität und unterdurchschnittlicher Performance leiden wird: Es ist die Fed.

Ich sage „endlich“, weil Marktanalysten seit Wochen nach einem Grund suchen, um darauf zu wetten, dass sich 2022 das berüchtigte saisonale Muster des Septembers wiederholen wird, schlecht für den Aktienmarkt zu sein. Vor einer Woche beschrieb ich die historische Schwäche des Septembers als ein „ungelöstes Rätsel“.

Lilie: Was die Geschichte vom September und der Börse sagt

Zugegeben, das Rätsel bleibt für jedes andere Jahr als 2022. Aber es ist kein Geheimnis, was die US-Notenbank in diesem Monat tun wird: Neben der Fortsetzung der aggressiven Zinserhöhung wird die US-Notenbank das Tempo deutlich beschleunigen seine Bilanz schrumpft.

Diese doppelte Straffung dürfte zumindest die Marktvolatilität erhöhen. Kent Engelke, Chef-Wirtschaftsstratege bei Capitol Securities Management, konzentrierte sich letzte Woche in einer Mitteilung an Kunden auf diese Konsequenz: „Nachdem wir die Beweise geschrieben haben, treten die Märkte und die Wirtschaft in eine Ära ein, die noch niemand gekannt hat. Aufgrund mangelnder Erfahrung werden auch Fehler gemacht. Ein Händler beschrieb die heutige Fed-Politik als 60 Meilen pro Stunde Fahren auf Eis und Notbremsung.

„ Die doppelte Straffung der Fed wird zu Kursverlusten an den Aktienmärkten führen. ”

Es versteht sich von selbst, dass die doppelte Straffung der Fed zu Kursverlusten an den Aktienmärkten führen wird. Relativ wenige Berater konzentrieren sich auf dieses Ergebnis – zumindest unter den über 100, die ich regelmäßig beobachte. Dies impliziert, dass die negativen Auswirkungen der doppelten Straffung möglicherweise noch nicht vollständig in den Aktienkursen eingepreist sind.

Noch weniger Berater konzentrieren sich auf die derzeit weltweit stattfindende Straffung der Zentralbanken. Vincent Deluard, Global Macro Director bei StoneX Financial, schrieb diese Woche in einer Kundenmitteilung, dass „die Schweizerische Nationalbank und die PBOC [People’s Bank of China] begannen, ihre aufgeblähten Bilanzen aggressiv zu reduzieren. Sogar die sehr zurückhaltende Bank of Japan hat ihre Bilanz seit Juni um 17 Billionen Yen reduziert, und die Bilanzkürzung der EZB ist der nächste logische Schritt für eine Institution, die mit Zinserhöhungen so im Rückstand war.

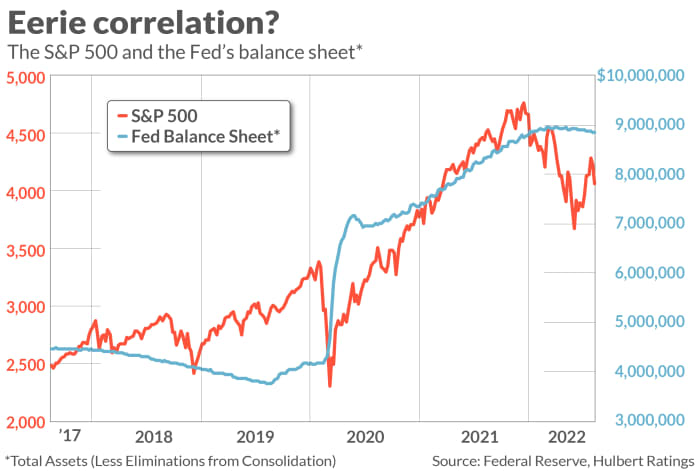

Ein weiterer Grund für die Annahme, dass die doppelte Straffung der Fed noch nicht vollständig in die Aktienkurse eingepreist ist, besteht darin, dass in den letzten Jahren eine enge zeitgleiche Korrelation zwischen Veränderungen in der Bilanz der Fed und dem S&P 500 SPX bestand,

Wie Sie der beigefügten Grafik entnehmen können, stieg der S&P 500 im Zuge des Bilanzanstiegs der Fed im März 2020 stark an – und kämpfte 2022, als die Steigerungsrate der Fed-Bilanz abzuflachen begann.

Das ist besorgniserregend, da die Bilanz der Fed eigentlich nicht viel geschrumpft ist; es hörte einfach auf, mit seiner vorherigen Geschwindigkeit zu wachsen. Das wird sich bald ändern, wie Deluard feststellt: „Die quantitative Verschärfung wird sich im September auf 95 Milliarden Dollar pro Monat verdoppeln. Der Sprung wird umso bedeutender sein, als QT in diesem Sommer ins Hintertreffen geraten ist: Die Bilanz der Fed ist seit Beginn des QT am 1. Juni um 63 Milliarden Dollar gefallen, etwa die Hälfte des versprochenen Tempos. Darüber hinaus hat die jüngste Erhöhung der Hypothekenzinsen die Vorauszahlungen verringert, sodass die Fed wahrscheinlich aktiv hypothekenbesicherte Wertpapiere verkaufen muss, um ihre monatliche Quote von 35 Milliarden US-Dollar zu erfüllen, anstatt sie passiv aus dem Weg zu räumen.

Es ist ein schlechtes Zeichen, dass der Aktienmarkt nach einem leichten Rückgang der Fed-Bilanz bereits so stark gefallen ist. Dies deutet darauf hin, dass die Aktienmärkte mehr denn je von einer geldpolitischen Lockerung abhängig sind. Es ist beängstigend, sich vorzustellen, wie viel Schmerz es braucht, um die Märkte von ihrer Sucht zu heilen.

Mark Hulbert ist ein regelmäßiger Beitragender zu MarketWatch. Seine Hulbert Ratings verfolgen Investment-Newsletter, die eine feste Gebühr zahlen, um geprüft zu werden. Er ist erreichbar unter mark@hulbertratings.com

Nicht verpassen: Erfahren Sie, wie Sie Ihre Finanzroutine aufrütteln können Festival der besten neuen Ideen im Geld 21. und 22. September in New York. Begleiten Sie Carrie Schwab, Präsidentin der Charles Schwab Foundation.

Nach: Die Ära der „großen Volatilität“ könnte kommen, wenn die Zentralbanken energisch werden und die Aktien auf den schlechtesten Monat des Jahres zusteuern

Lesen Sie auch: „Machen Sie sich bereit für ein episches Finale“: Jeremy Grantham warnt vor einer „Tragödie“, da die „Superblase“ platzen könnte

.

[ad_2]

Source