Die jüngste Zinssenkung durch die Federal Reserve hat die Investmentwelt in Bewegung versetzt. Europäische und deutsche Anleger fragen sich, welche Möglichkeiten sich in diesem Umfeld bieten.

Wells Fargo hat eine klare Antwort: Setzen Sie auf REITs und spezialisierte Finanzdienstleister, die historisch gesehen in Phasen von Zinssenkungen überdurchschnittlich gut abschneiden. Besonders interessant sind hierbei Unternehmen mit besonders hohen Dividendenrenditen von über 12 %.

In diesem Artikel gehen wir detailliert auf zwei von Wells Fargo empfohlene Aktien ein, die als besonders renditestark gelten. Wir werfen einen Blick auf ihre Geschäftsmodelle, ihre Dividendenhistorie und ihre Chancen in der aktuellen Zinssituation. Zusätzlich liefern wir Hintergrundinformationen zur Rolle der Zinssenkung und beantworten wichtige Fragen für europäische Investoren.

Zinssenkung: Was bedeutet das für Anleger?

Am 18. September hat die Federal Reserve ihren Leitzins um 0,5 % gesenkt – mehr als von vielen Experten erwartet. Diese Zinssenkung ist das erste derartige Ereignis seit März 2020 und wurde als Zeichen gewertet, dass die Fed optimistisch in Bezug auf die Inflationsentwicklung ist. Nach einem Rückgang der Inflation auf 2,5 % im August könnte die Zielmarke von 2 % bald erreicht werden.

Wichtige Punkte für Anleger:

- Zinssenkungen begünstigen REITs: Immobilienfonds profitieren traditionell von niedrigeren Zinsen, da diese die Finanzierungskosten senken und den Immobilienmarkt ankurbeln.

- Hochdividendenaktien werden besonders attraktiv: Unternehmen, die hohe Ausschüttungen an ihre Aktionäre vornehmen, sind in diesem Umfeld für Anleger interessant, die nach stabilen Erträgen suchen.

- Wells Fargo empfiehlt den Fokus auf spezialisierte Finanzwerte, insbesondere REITs mit Renditen von über 12 %.

Annaly Capital Management: Ein REIT mit starker Dividende

Geschäftsmodell und Ausrichtung

Das erste von Wells Fargo empfohlene Unternehmen ist Annaly Capital Management (NLY), ein REIT, der sich auf den Erwerb und die Verwaltung von Wohnimmobilien und hypothekenbesicherten Wertpapieren (MBS) spezialisiert hat. Das Unternehmen verfügt über ein Portfolio von 75 Milliarden USD, von denen 66 Milliarden USD im besonders liquiden Agenturgeschäft gehalten werden.

Weiterlesen: Die ultimative Elektrofahrzeug-Aktie (EV), die Sie jetzt für 1.000 € kaufen sollten

Kapitalallokation und Strategie

Annaly verfolgt eine diversifizierte Kapitalmanagementstrategie, die darauf abzielt, langfristige risikobereinigte Renditen zu erzielen. Dies geschieht durch eine kluge Kombination aus kurzfristigen, variabel verzinsten Wertpapieren und einem langfristig ausgerichteten, festverzinslichen Agenturportfolio.

Ein weiteres Plus: Annaly hat eine solide Dividendenpolitik, die in der Vergangenheit auch in schwierigen Phasen, wie während der Pandemie, Bestand hatte. Zuletzt wurde am 10. September eine Dividende von 0,65 USD pro Aktie angekündigt, die am 31. Oktober ausgezahlt wird. Mit einer jährlichen Ausschüttung von 2,60 USD ergibt sich eine Dividendenrendite von 12,8 %.

Potenziale in Zinssenkungsphasen

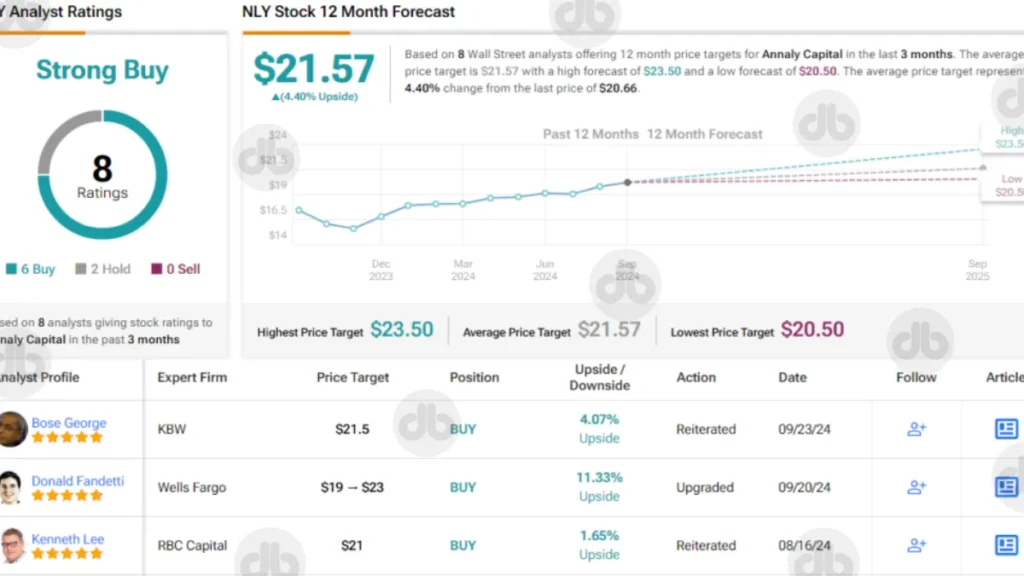

Laut dem Wells Fargo-Analysten Donald Fandetti könnte Annaly von den Zinssenkungen profitieren. Frühere Zinszyklen hätten gezeigt, dass das Unternehmen in der Lage sei, seinen Aktienkurs und die Dividendenzahlungen zu steigern, sobald die Zinsen sinken. Dies deutet auf eine potenzielle Gesamtperformance von über 24 % im kommenden Jahr hin.

AGNC Investment: Solide Rendite mit monatlicher Dividende

Der zweite von Wells Fargo empfohlene REIT ist AGNC Investment (AGNC). Auch AGNC fokussiert sich auf den Kauf und die Verwaltung von hypothekenbesicherten Wertpapieren. Das Portfolio umfasst 66 Milliarden USD, wobei über 90 % davon in Agency MBSs investiert sind. AGNC unterscheidet sich jedoch durch seine besondere Dividendenstruktur.

Besondere Dividendenpolitik

AGNC zahlt seine Dividende monatlich aus, was besonders für Anleger interessant ist, die ein regelmäßiges Einkommen anstreben. Derzeit beträgt die monatliche Ausschüttung 0,12 USD pro Aktie, was auf das Jahr hochgerechnet eine Rendite von 13,9 % ergibt.

Die finanziellen Grundlagen sind solide: Im letzten Quartal verzeichnete AGNC einen bereinigten Gewinn je Aktie von 0,53 USD, was ausreicht, um die Dividendenzahlungen aufrechtzuerhalten.

Zinssenkungen als Rückenwind

Auch hier sieht Fandetti großes Potenzial. Jede Reduzierung der MBS-Spreads um 10 Basispunkte könnte den Buchwert des Unternehmens um 5 % steigern. Zudem schätzt der Analyst die Dividendenaussichten als positiv ein, da die Renditen neuer Agency-MBS-Investitionen im mittleren zweistelligen Bereich liegen.

Warum REITs bei Zinssenkungen im Vorteil sind

REITs profitieren von Zinssenkungen auf vielfältige Weise:

- Günstigere Finanzierung: Niedrigere Zinsen bedeuten geringere Finanzierungskosten für den Kauf und die Verwaltung von Immobilien.

- Höhere Nachfrage nach Immobilien: Sinkende Zinsen führen oft zu einem Anstieg der Immobilienpreise, da Kredite für Käufer erschwinglicher werden.

- Attraktive Dividendenrenditen: In einem Umfeld niedriger Zinsen sind REITs, die hohe Dividenden ausschütten, eine begehrte Anlageform.

Weiterlesen: Altria: Ein Konzern mit einem Risiko, das viele übersehen

Häufig gestellte Fragen:

Was sind REITs?

REITs (Real Estate Investment Trusts) sind Unternehmen, die in Immobilien investieren und durch den Verkauf von Aktien Kapital beschaffen, um Immobilien oder hypothekenbesicherte Wertpapiere zu erwerben.

Warum sind REITs in Phasen von Zinssenkungen attraktiv?

REITs profitieren von niedrigeren Finanzierungskosten und einer erhöhten Nachfrage nach Immobilien. Zudem bieten sie oft hohe Dividendenrenditen, was sie für einkommensorientierte Anleger attraktiv macht.

Wie sicher sind die Dividenden von Annaly und AGNC?

Beide Unternehmen verfügen über solide Geschäftsmodelle und haben in der Vergangenheit gezeigt, dass sie auch in schwierigen wirtschaftlichen Zeiten ihre Dividenden aufrechterhalten können. Laut Wells Fargo sind die Dividenden aktuell als sicher einzustufen.

Wie funktionieren hypothekenbesicherte Wertpapiere (MBS)?

MBS sind Finanzinstrumente, die durch Hypothekenkredite abgesichert sind. Anleger erhalten Zinszahlungen, die von den Zinszahlungen der Hypothekenschuldner stammen.

Fazit: Eine interessante Chance für europäische Anleger

Die Empfehlung von Wells Fargo, auf hochverzinsliche REITs wie Annaly Capital Management und AGNC Investment zu setzen, bietet europäischen Anlegern eine attraktive Möglichkeit, von den aktuellen Zinssenkungen zu profitieren. Mit Dividendenrenditen von über 12 % bieten diese Unternehmen stabile Erträge in einem ansonsten volatilen Marktumfeld. Zudem zeigt die Historie, dass REITs in Phasen sinkender Zinsen oft zu den Gewinnern zählen. Für einkommensorientierte Anleger, die nach stabilen Renditen suchen, sind diese Aktien daher eine nähere Betrachtung wert.